あなたはFXにどのようなイメージをお持ちでしょうか?

「難しそうなので、手を出したくない」

「大損したという話を聞くので怖い」

「儲かるとだけ宣伝されても、裏がありそう」

「株よりは手軽と聞くけど、本当はどうなのか分からない」

FXに対するイメージはこのようなものが多いそうです。

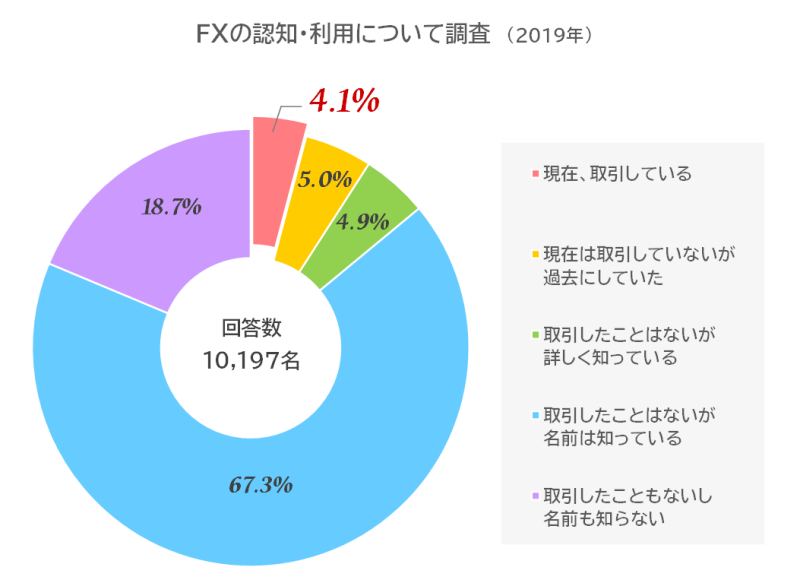

ネットリサーチ会社であるマイボイスコム(株)がFXに関する調査を行っています。

参考:MyVice (FXに関するアンケート調査)

FXを認知している人は8割強もいましたが、取引経験者は9%という結果。

更に、現在取引をしていると回答した人はわずか4%です。

FX取引経験者が予想以上に少ないことに驚きました。

この調査は2010年から行われていて、今回で5回目の調査になりますが、全体の割合にほとんど変化はありません。

そこそこ知っているのに、やらない。

多くの人にFXに対するイメージの悪さが感じられる結果だと思います。

断言します!

リスクのない投資はありません。

しかし、FX=ハイリスクな投資ではありません。

そもそもFXの仕組みを正しく知っている方はどのくらいいるのだろう?と疑問に思いました。

ということで、今回はFXの仕組みを解説しながら、気になるリスクとその回避策について考えてみました。

この記事で、FXに対するイメージが変わり、FXの健全な運用方法がお解りいただけると思いますので、ぜひ最後までお読みくださいね。

この記事の目次

FXの利益が出る仕組みとリスク

「FXはリスクが高いから危険」などとよく言われますが、これはFXを正しく理解することで回避できるものもあります。

FXで利益を生みだす方法は2通りあります。

どちらもシンプルな考え方ですので、初心者にも理解しやすいと思います。

【キャピタルゲイン】

FXは日本円、ドル、ユーロ、ポンドなど他国の通貨同士で売り買いを繰り返します。

このとき、為替レートは常に変動しているので、その動きを予想しながらタイミングを見計らって売買すると、その差益を受け取ることができます。

これがキャピタルゲインと呼ばれる、売買差益により利益を得る方法です。

【インカムゲイン】

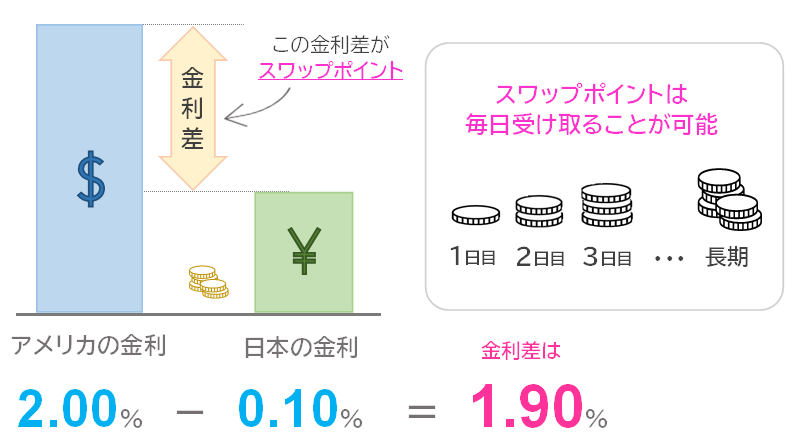

保有する2カ国間の通貨の金利差を利用して利益を得ることもできます。

日本円を保有していれば金利を受け取ることができますね。

同様に外国の通貨を保有すると、保有残高に応じて金利を受け取ることができます。

ある国の通貨を売って別の国の通貨を購入するとき、仮に全ての国の金利が同じであれば、金利差は発生しません。

しかし現実は、国によって金利が大きく違います。

この2カ国間の金利差を調整する部分のことをスワップポイントといいます。

スワップポイントは通貨を保有している間、毎日受け取ることができます。

こつこつとスワップポイントを積み上げるというのもFXで利益を生みだす方法の一つです。

では、FX取引で考えられるリスクはつぎのようなものです。

| 一般的な リスク |

|

| 初心者が 注意したい リスク |

|

一般的なリスクはもちろん、初心者だから、知識が浅いゆえのリスクも考えられます。

ここで言葉にハテナマーク(?)が出ていても大丈夫です。

ひとつひとつ話を進めながら解説していきますので、最後までおつきあいください。

FXの5大リスクとは?

まずは、FX取引における代表的なリスクをみていきましょう。

為替変動リスク

FXは為替を予想してトレードをおこないます。

レートが予想通りに動けば利益は出ますが、予想とは反対の値動きをしてしまうと損失が出てしまいます。

なので、次のような為替変動が激しい時間帯には注意が必要です。

- 取引ができない土日

- 市場が切り替わる時間帯

土日は主要市場が閉まるため取引はできません。

それでも、為替は少しずつ動きます。

週末に大口の取引があったり大きな出来事などが起こると、相場が大きく動くことがあります。

「金曜に取引をして、月曜になったら大損していた」というケースは少なくありません。

これは週末リスクといわれます。

FX初心者は、金曜日中には決済をしておき、週末には取引を終了させておくと安心です。

FXでは2カ国の通貨でペアをつくり売買しますが、この通貨ペアごとにも為替変動の激しい時間帯があります。

初心者のうちは予測しやすい時間帯にトレードを行い、為替変動のリスクを最小限に抑えることを考えましょう。

金利変動リスク

スワップポイントに対するリスクです。

日本は低金利が続いているので、今日本円で金利の高い国の通貨を買うとスワップポイントを受け取ることができます。

スワップポイントは毎日受け取ることができるので、これを目的に通貨ペアを中長期間保有するトレーダーもいます。

しかし、金利の高い国の通貨であっても、政治的・経済的理由などで政策金利が急激に低くなることもあります。

このようなことが起こると、金利差が逆転することも考えられます。

そうなれば、今度は通貨ペアを保有している限り金利を支払わなければならなくなります。

これが金利変動リスクです。

- 金利が低い国の通貨を売って、金利の高い国の通貨を買う

→ スワップポイントはプラスになる - 金利が高い国の通貨を売って、金利が低い国の通貨を買う

→ スワップポイントはマイナスになる

スワップポイントは貯まるものという思い込みを捨てて、定期的に確認するようにしておきましょう。

流動性リスク

流動性リスクとは、希望するタイミングでの取引が成立しなくなるリスクのことです。

当たり前のことですが、売買取引は「売りたい人」と「買いたい人」がいることで成立します。

取引量の多い通貨であれば、希望するタイミングでの取引は成立しやすいです。

逆に、取引量の少ない通貨では、売り手と買い手が少ないことから取引が成立しずらくなり、流動性リスクが高くなります。

例えば

【A】売り手と買い手が100人ずついる市場

【B】売り手と買い手が10人ずつしかいない市場

この2つでは、【A】の方が取引が成立しやすく、【B】は取引が成立しにくいということは想像がつくと思います。

流動性リスクを避けるために、通貨ペアの選び方に注意しましょう。

スリッページリスク

スリッページを直訳すると「滑る」という意味です。

スリッページリスクとは、注文した価格と実際に売買が成立する価格(約定価格)にズレが生じるリスクのことをいいます。

この原因は、トレーダーが注文操作を行ってからFX会社のシステムが注文を認識して約定させるまでに、わずかですがタイムラグが発生するからです。

※約定(やくじょう)とは、売買が成立することを言います。

注文操作をしたその瞬間も為替レートは動いています。

発注したレートと約定したレートが違うことにより、損失が膨らんでしまうということがあります。

システム上、このリスクを完全に避けることはできません。

通常の相場状態であればそこまで気になりませんが、急激に相場が変動するときは、スリッページリスクが大きくなりやすいということを覚えておきましょう。

【為替が急激に変動しやすい場面】

- 週明けの市場が開いた直後

- 為替レートに影響を与える重大なことが起こったとき

- 重要な経済指標が発表されたとき

注文するときに価格を指定する指値注文ではスリッページは起こりません。

また、FX会社を選ぶときに「約定力」が高い会社を考慮するとよいでしょう。

※約定力とは、注文を入れた価格で約定を成立させられる力のことで、約定力が高い会社ほどスリッページリスクを低くすることができます。

システムトラブルリスク

FX取引でまれに起こるのがシステムトラブルです。

システムトラブルが起こると自分が希望するタイミングで決済することができなくなります。

利益を上げるチャンスを逃してしまったり、損失を出してしまう可能性があります。

このトラブルもFXがシステムを介しておこなう以上、完全になくすくとはできません。

また、個人的なシステムトラブルも起きる可能性は否定できませんので、日頃から注意しておきましょう。

このシステムトラブルリスクを避けるには以下のような対策が考えられます。

- 複数のFX口座を開設し資産を分散しておく

- FX会社の過去のシステムトラブルをチェックしておく

- 自分の通信環境などを整えておく

初心者が注意したいリスクとは?

さて、ここからは初心者が注意しておきたいリスクについて解説していきます。

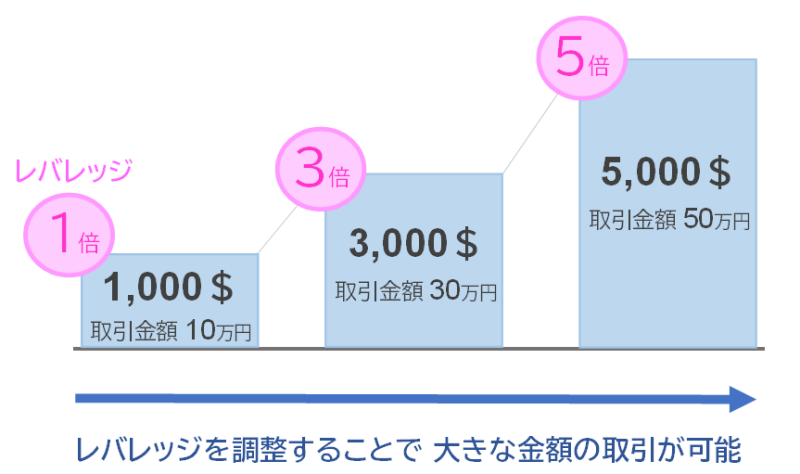

レバレッジをかけ過ぎない

FX最大の特徴は、少ない元手で大きな利益を生みだすことが可能になるところでしょう。

だからこそ、仕組みをきちんと理解しておかないと、気が付いたら資金を失っていたということにもなりかねません。

レバレッジとは

自己資金を4万円用意するだけで、最大100万円まで取引が可能になります。

自己資金を超えて取引することを「レバレッジをかける」といいます。

日本のFX会社で取引をする場合、レバレッジは25倍までかけることができます。

下の図を見てもらうとイメージしやすいと思います。

【1$=100円・資金10万円で取引する場合】

これが可能となるのは、FXが「差金決済取引」という取引方法をおこなうからです。

この取引方法も難しいものではありませんので、知っておきましょう。

覚えておきたい差金決済取引

日常で何か商品を購入するとき、代金を支払って商品を受け取ります。

この一般的な取引方法は「現物取引」といいます。

【現物取引で収益をあげるには】

100万円で仕入れた商品が105万円で売れば、5万円の利益を得ることができます。

このとき、100万円の自己資金がなければ、5万円を得ることができません。

では、「差金決済取引」はどうでしょうか。

【差金決済取引で収益をあげるには】

FX会社の口座に4万円を入金し、最大のレバレッジをかければ 100万円の取引を行なうことができます。

このとき、米ドル$1=100円だとしたら、1万通貨($1万=100万円)購入することができます。

$1=105円になるタイミングで決済すれば、5万円の利益を受け取ることができます。

※この取引に必要な自己資金(FX会社に担保として入金するお金)を「証拠金」「保証金」といいます。

差金決済取引では、次のようなことが決まっています。

- 買ったら、あとで必ず売ります

- 売ったら、あとで必ず買います

取引時に現物の受け渡しはおこなわれません。

売買したときの差額を受け取る(支払う)ことで取引が完了します。

もちろん、その差額がマイナスになれば、その分を支払わなければなりません。

先ほどの例でいうと、

$1=100円から、$1=95円になれば、1万通貨の取引では5万円のマイナスになり、自己資金の10万円は半分になってしまいますね。

この差額分だけを支払う取引が「差金決済取引」といいます。

初心者におすすめのレバレッジは・・・

先ほど、レバレッジは25倍までかけられるといいました。

100万円の自己資金なら、2,500万円までの取引ができることになります。

損失が出ることを想像すると、ちょっとぞっとしますね。

このことが、一般的にFXはリスクが高いというイメージを与えているのでしょう。

では、レバレッジをかけずに(現物取引と同じように)自己資金分だけの取引をすることは可能なのでしょうか?

もちろん可能です。

ところで、FXは取引対象が通貨ですが、通貨はかなり安全度の高い資産だと思います。

通貨の価値がゼロになることを想像してみてください。

国がなくなるということなので、そのリスクがかなり低いことはわかると思います。

では、株式投資と比較してみましょう。

株式の価値がゼロになる、つまり会社が倒産するリスクは必ずしも低いとは言いきれません。

今の時代なら尚更ですね。

さらに、株式と比較すると為替の値動きは安定しています。

FXでは売買する通貨が選べるので、先進国の通貨を選ぶと更にその傾向は強くなります。

価格の変動幅が小さいということは安全ですが、それは利益を出しにくいとも言えるでしょう。

レバレッジをゼロにすれば、リスクは低くなりますが、当然得られる利益も少なくなります。

効率性を考えると、あまり魅力的とはいえませんね。

その物足りなさを補填するものがレバレッジです。

しかし、レバレッジを高くすると、リスクも高くなります。

レバレッジを10倍にすれば、利益が出れば10倍ですが、リスクも10倍になると思っておきましょう。

初心者におすすめするレバレッジは3倍くらいまでです。

そこを目安に経験を重ね、慣れてきたら自分に合わせた運用に変えていきましょう。

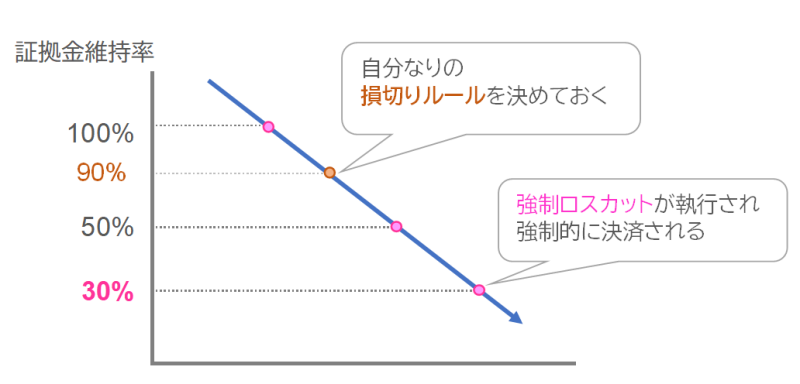

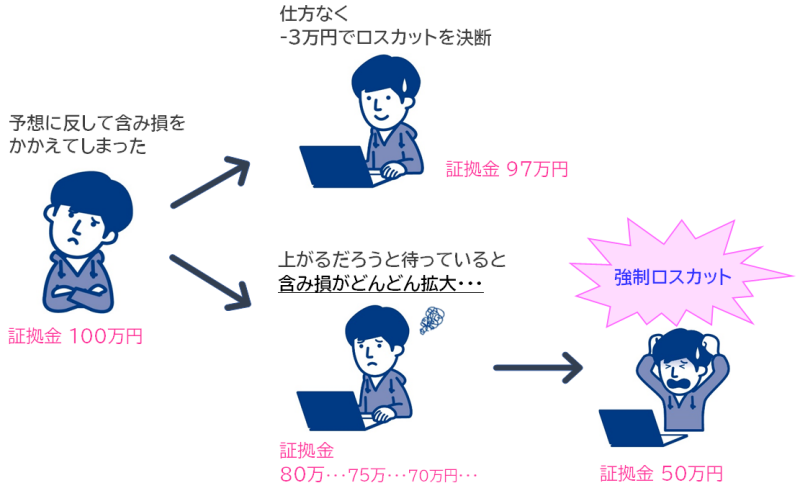

強制ロスカットされる前に

「FXには強制ロスカットがあるから怖い」という人がいます。

強制ロスカットとは、取引中マイナスが出ている状況下において、FX会社によって強制的に決済され、取引が終了させられてしまうことです。

確かに、強制ロスカットはトレーダーにとっては痛手ですが、強制ロスカットが怖いのではなく、そこまで放置してしまったことを怖がるべきだと思います。

詳しく説明していきますね。

取引で通貨を保有している状態、決済するまでの状態を「ポジションを持つ」といいます。

| 買 い |

|

| 売 り |

|

外貨を保有している状態が「買い」か「売り」かによってさまざまな言い方がありますが、意味はどれも同じです。

FXでポジションを持つと、取引画面に為替レートに応じた評価損益が表示されます。

|

評 |

含み益 (ふくみえき) |

決済されていない状態での利益のこと (確定していない利益) |

| 含み損 (ふくみぞん) |

決済されていない状態での損失のこと (確定していない損失) |

レートと共に評価損益は常に動いていて、決済されることで損益が確定します。

含み損で決済することを「ロスカット」「損切り」といいます。

含み損の状態でFX会社の定めた最低証拠金基準を下回ると、トレーダーにとって不利な為替レートであっても、FX会社により強制的に決済されます。

※ロスカットの基準はFX会社により異なりますが、20~30%に設定されている場合が多いです。

強制ロスカットは投資家を守るためのもので、借金を免れることができる措置なので、悪ではありません。

損失が大きくなればなるほど、自己資金を割り込む可能性があるからです。

しかし、結果的に資金が減ってしまうので痛手であることには違いありません。

強制ロスカットを嫌う人は、おそらく含み損をかかえた状態から回復し、含み益になった経験がある方だと思います。

しかし、それは単に運が良かっただけで、そうなる保障はどこにもありません。

強制ロスカットがなければ、損失が大きくなり借金を負ってしまう可能性もあります。

FXをやっていて相場が予想とは逆に動くことはよくあります。

損失を膨らませないために、自分でこれ以上の損失は避けたいという水準を決めておきましょう。

また、そのラインに達したら自動的に決済がおこなわれるように注文を出しておくこともできます。

これは「ストップ注文」「逆指値注文」と呼ばれます。

ロスカットが行われる手前で、早期にポジションを解消すること=損切りを考えておくことはとても重要です。

失敗を避けるには、自分なりの損切りルールを決めておきましょう。

- 損失が投資額の10%になれば損切りをする

- 損失が目標利益の半額になれば損切りをする

このようなルールを決めたら、必ず守るようにしてください。

FX会社が定める証拠金維持率を意識し、レバレッジをかけ過ぎることなく、余裕をもって取引を行うようにしましょう。

デモトレードはあくまでも勉強として活用しよう

多くのFX会社は、実際の資金を使わず擬似的に取引体験ができるデモトレードを用意しています。

最近では、スマートフォンアプリなどでも体験できるものもあります。

デモトレードは実際と同じ為替レート、同じ取引ルールで体験することができます。

FXを始めるのに不安があるなら、ぜひ体験してみましょう。

「いきなり自己資金を投じて失敗するより、デモトレードで感覚をつかもう」と考えるのは間違いではありません。

FXを学ぶのには良い方法だと思います。

しかし、デモトレードで利益を出したからといって、FXの才能があるとは思わないようにしてくださいね。

デモトレードで利益を出したすぐ後に、現実のトレードを始めて、一気に資金を失ってしまうというケースがあります。

これは、デモトレードの気軽さで、FX取引への危機感が薄れてしまうからです。

実際の取引を始めるなら、デモトレードから少し間を開けるなどして、緊張感を保つ工夫をしましょう。

リスクを抑えるためにできること

どんな投資にもリスクつきものです。

リスクを抑え損を重ねないためには、冷静な判断をすることが必要です。

そのためには「投資のためのマイルール」をつくりましょう。

初心者にお勧めするFXの投資ルールは次のようなものです。

- レバレッジは3倍までにする

- 損切ルールを設定し、必ず守る

- メジャーな通貨を選択する

- 金融資金と生活資金を区別する

- 情報収集や勉強を怠らない

【レバレッジを決めておく】

レバレッジをかけることで、小さな資金でも大きな取引ができるのでFXの魅力の1つです。

しかし、レバレッジを上げれば上げるほど身動きは取りにくくなり、損失が出ればそれも大きくなってしまいます。

最初は、損が出たとしても問題ない金額、低いレバレッジから挑戦してみましょう。

【損切りルールを設ける】

損切りルールを設けることも、損失を大きくしないために重要です。

初心者によくあるのは、含み損が発生していても決済する勇気が出ず、どんどん損が膨らんでしまうという失敗です。

損切りルールを決めたら必ず守ることが、損失を大きくしないための良策です。

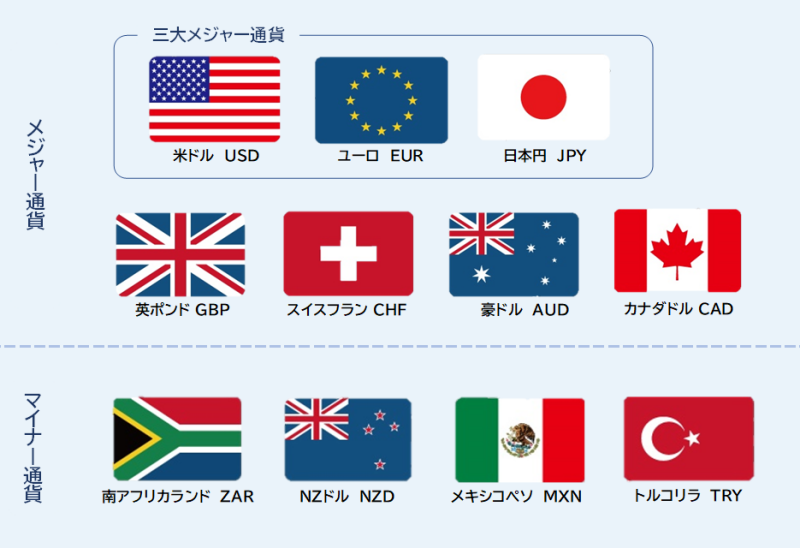

【通貨の選択に注意する】

また、FXで取引する通貨には、メジャー通貨とマイナー通貨があります。

先進国の通貨はメジャー通貨、新興国の通貨がマイナー通貨と呼ばれています。

メジャー通貨を選べば流動性リスクを抑えることができますし、価格変動も安定しています。

おすすめは「米ドル/日本円」「ユーロ/米ドル」「ポンド/米ドル」「米ドル/スイスフラン」の通貨ペアが、取引量が多いので初心者には安心でしょう。

【生活資金をしっかり切り分ける】

FXで損をしたり、思い通りに利益が得られなかったからといて、生活費を投資に回してしまうと、歯止めがかからなくなってしまいます。

金融資金と生活資金はきっちりと区別しておきましょう。

【情報収集や勉強を怠らない】

為替相場は政治や経済の影響を強く受けるので、海外情勢に関心を持つようにしましょう。

世の中で起こっていることが、為替相場にどんな影響をあたえているのか自分なりに分析してみるといいでしょう。

FXで利益を出すには、情報収集や勉強がかかせません。

FXのリスク理解し自分にあった運用方法をみつけよう

今回はFXの仕組みとリスクを解説しましたが、どう感じられたでしょうか。

FXをまだハイリスクな投資だと感じていますか?

FXの5大リスクをおさらいしておきましょう。

- 為替変動リスク

- 金利変動リスク

- 流動性リスク

- スリッページリスク

- システムトラブルリスク

FXはハイリスクハイリターン、ローリスクローリターンこのどちらにもなり得る投資です。

それを選択するのはあなた次第です。

どんな方法を選択したとしても、勝ち続けるということはできません。

しかし、基本を守ることで損を最小限に抑えることができます。

損を最小限にとどめるという考え方と行動が、トータルで利益を生みだすことができます。

FXは低資金で取引を始めることができ、24時間常にレートが動くので感覚的・感情的な取引をしやすいです。

利益を出すには、冷静な判断を心がけましょう。

しかし、投資額が増えれば増えるほど冷静な判断がしにくくなりますよね。

それを避けるためには、マイルールを設定しそれを守って取引をおこないましょう。

マイルールは定期的に確認をおこない、微調整を加えていきましょう。

情報収集を怠らず、正しい知識をもって取引を重ねていければ、きっとあなたも、自分なりの勝ちパターンを見つけることができますよ。

FXは危険な投資ではありません。

少額から始められるFXは、夢のある投資だと思います。

FXであなたの素敵な夢を実現させましょう!